Tout comme les travaux sur vos biens locatifs, les appels de provisions pour travaux subissent un régime particulier cette année. D’où l’apparition de la nouvelle ligne 229 bis sur votre déclaration de revenus fonciers. Un dispositif qui se poursuivra l’année prochaine lors de la régularisation de vos charges de copropriété.

Si votre bien est situé dans un immeuble en copropriété, vous versez chaque trimestre des provisions pour charges et travaux au syndic. Ces provisions sont régularisées l’année suivante en fonction des charges définitives.

La fiscalité des charges de copropriété suit ce rythme en deux temps, à savoir :

- La déduction de la totalité des provisions versées au syndic sur les revenus de l’année du versement (cf 1er temps)

- La régularisation de ces provisions l’année suivante en fonction des comptes définitifs du syndic approuvés par l’Assemblée générale (cf 2nd temps)

1er temps : La déduction de la totalité des provisions versées au syndic en 2019

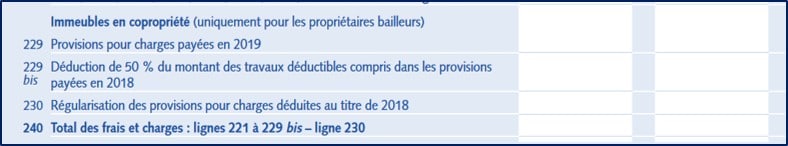

Pour la déclaration 2020 qui concerne vos revenus fonciers 2019, vous devez déduire la totalité des provisions pour charges que vous avez acquittée en 2019 comme vous le faites habituellement.

=> Le montant est à porter sur la ligne 229. Cette déduction globale est obligatoire. Et ce, même si à l’heure de votre déclaration de revenus fonciers 2019, vous pouvez déjà identifier dans ce montant de provisions la quote-part de charges non déductibles. La régularisation se fera en effet sur votre déclaration de l’année prochaine (temps 2).

1er temps bis. La nouvelle ligne 229 bis

Conséquence de « l’année blanche 2018 » liée à la mise en place du Prélèvement à la source, des modalités spécifiques de déduction sont prévues cette année pour les provisions pour charges de copropriété afférentes à certains travaux. Et c’est l’objet de la ligne 229 bis.

Cette année, vous pouvez bénéficier d’une déduction supplémentaire que vous devez renseigner sur la nouvelle ligne 229 bis. Il s’agit des provisions pour dépenses de travaux déductibles (entretien, réparation, amélioration) que vous avez payées en 2018. Ces provisions ont été déduites de vos revenus fonciers 2018. Elles le sont de nouveau cette année cette fois des revenus fonciers 2019, à hauteur de 50%.

Il faut donc reprendre vos provisions portées en ligne 229 sur la déclaration de l’année dernière et extraire celles concernant des travaux déductibles. Vous devez indiquer le montant (à hauteur de 50 %) sur la nouvelle ligne 229 bis. Si vos provisions pour charges versées en 2018 ne comprenaient pas de travaux déductibles, vous n’avez pas de déduction spécifique à faire en ligne 229 bis.

En contrepartie, l’année prochaine, en 2021, lorsque vous ferez votre déclaration de revenus 2020, les provisions pour charges de copropriété (dépenses courantes de maintenance, de fonctionnement et d’administration des parties et équipements communs et dépenses de travaux) seront diminuées à hauteur de 50 % des provisions pour travaux déductibles payées en 2019.

A noter : ces dispositions ne s’appliquent pas aux charges payées pour les immeubles acquis en 2019 car aucune charge n’a été versée en 2018. Elles ne s’appliquent pas aux travaux d’urgence décidés d’office par le syndic. Ces 2 types de charges ne sont pas concernés par la case 229 bis.

2nd temps : La régularisation de vos provisions 2018 en fonction de l’arrêté des comptes de l’exercice 2018

Comme chaque année, vous devez procéder à la régularisation de vos provisions. Pour cette déclaration 2020, il s’agit des provisions payées en 2018 déduites en 2019 sur votre déclaration de revenus 2018.

Les provisions font l’objet de 2 types de régularisation à renseigner à la ligne 230 et/ou à la ligne 229.

1er type de régularisation : la ventilation définitive des charges

A partir du relevé des comptes de l’exercice 2018 approuvés en Assemblée générale et fourni par votre syndic, vous devez régulariser les provisions que vous avez déduites en 2018. En effet, celles-ci comprennent indistinctement :

– des charges déductibles des revenus fonciers (ex. : dépenses de réparation et d’entretien…) ;

– des charges non déductibles des revenus fonciers (ex. : dépenses d’agrandissement…) ;

– et des charges récupérables auprès des locataires (ex. : dépenses d’éclairage, de chauffage, d’entretien…) non déductibles de vos revenus

Or, seules les charges effectivement déductibles, pour leur montant réel, et vous incombant de droit doivent être prises en compte pour la détermination de votre revenu foncier net taxable.

La part des provisions couvrant des charges non déductibles qui a été déduite « à tort » sur vos revenus 2018 est donc à réintégrer dans vos revenus 2019 : à porter à la ligne 230.

2nd type de régularisation : le solde du décompte de charges de Copropriété de l’exercice 2018

Le relevé définitif de charges de l’exercice 2018 peut aboutir à un solde positif ou un solde négatif.

> Un solde positif, à savoir des provisions versées en 2018 > aux charges réelles, signifie qu’une partie de la provision déduite de vos revenus en 2018 n’a pas été utilisée. Dans ce cas, vous avez « trop » déduit.

Vous devez ajouter ce solde à la ligne 230 (il diminuera vos charges déductibles 2019).

> En cas de solde négatif à savoir provisions versées en 2018 < aux charges réelles, le syndic a dû appeler un complément de provisions. Vous pouvez dans ce cas déduire de vos revenus fonciers 2019 le complément de charges. A la condition que ce complément concerne des charges déductibles et non récupérables auprès de votre locataire.

Dans ce cas, vous devez ajouter ce complément à la ligne 229 (il augmentera vos charges déductibles 2019).

En conclusion pour cette déclaration 2020 de revenus fonciers 2019 :

Indiquez en ligne 229 vos charges de copro versées en 2019 sans distinction entre charge déductible et non déductible

N’oubliez pas de remplir la ligne 229 bis en y portant 50 % des travaux déductibles 2018 non urgents compris dans vos provisions de Copro versées en 2018.

La régularisation de vos provisions versées en 2018 se fait selon les règles de droit commun : ligne 229 et 230

Et l’année prochaine, lors de la régularisation de vos provisions versées en 2020, vous déduirez 50 % des provisions pour travaux déductibles payées en 2019, sans doute dans une nouvelle ligne créée à cet effet.

Le prélèvement à la source n’aura définitivement pas simplifié nos déclarations !

Retrouvez tous nos conseils et points d’attention pour cette déclaration 2020 : Rubrique | IMPOT SUR LE REVENU | Pour les propriétaires bailleurs, le délai est reporté au 30 juin sous conditions.

Vous souhaitez davantage d’informations concernant votre cas spécifique : Contactez fiscafm

0 commentaires